به گزارش صدای بورس، نوسانات بورس همچنان ادامه دارد و بازار سرمایه با نزدیک شدن به آخرین ماه سال هنوز نتوانسته به روزهای خوش گذشته لبخند بزند تا جایی که این بار افت شاخص بورس و تصمیمات یک باره دولت، دامن شرکتهای سرمایهگذاری را گرفته و باعث شده ارزش خالص دارایی ۴۰ شرکت سرمایهگذاری رو به افولگذارد.

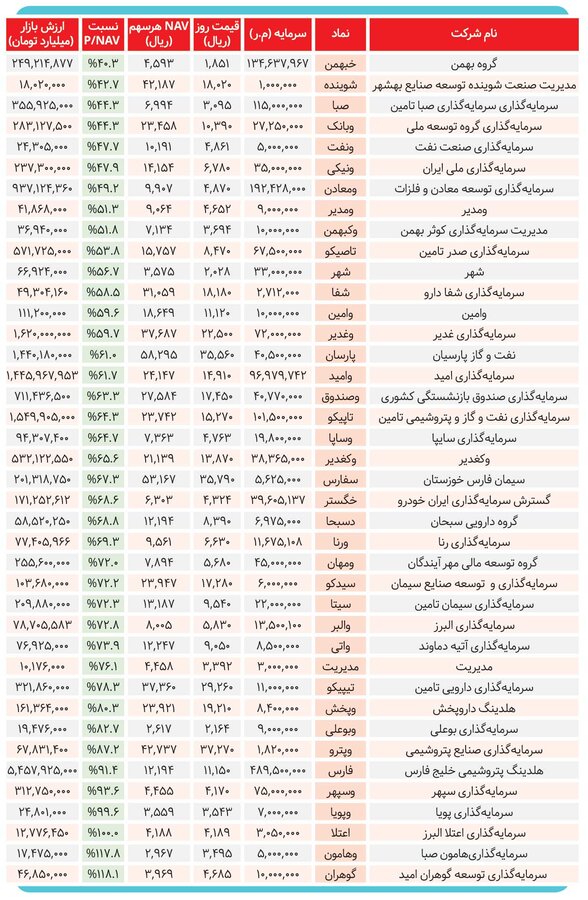

بررسی مقدار خالص ارزش دارایی (NAV) ۴۰ شرکت سرمایهگذاری نشان میدهد که با کاهش شاخص بازار سرمایه در هفتههای اخیر، نسبت P/NAV این شرکتها حدود ۱۰ تا ۲۰ درصد کاهش داشته که نشان از ارزندگی این شرکتها در قیمتهای کنونی دارد. همچنین، آمارها حاکی از آن است که میانگین P/NAV این ۴۰ شرکت در حدود ۶۹ درصد است که ۲۳ شرکت نسبت پایینتر از ۶۹ درصد دارند. بر اساس این گزارش، نگاهی به نسبت P/NAV شرکتها نشان میدهد که در صنعت خودرو نماد خبهمن، در صنعت شیمیایی نماد شوینده و در گروه استخراج کانههای فلزی نماد ومعادن از پایینترین نسبت NAV برخوردارند. همچنین، بررسیهای اندیشهپردازان مدیریت اطلاعات پارسیس نشان میدهد ازمیان ۴۰ شرکت سرمایهگذاری، نسبت P/NAV، ۷ شرکت کمتر از ۵۰ درصد و ۳ شرکت بالای ۱۰۰ درصد است. ارزش خالص دارایی (Net Asset Value) نشاندهنده ارزش خالص کل داراییهای یک شرکت سرمایهگذاری است. از این معیار در جهت سنجش و مقایسه عملکرد شرکتهای سرمایهگذاری استفاده میشود. در برآورد NAV حاضر، ریز سرمایهگذاریهای بورسی و خارج از بورس شرکتهای سرمایهگذاری از آخرین صورت وضعیت پرتفوی منتشرشده شرکتها در سامانه ناشران بورسی استخراج شده است. به علاوه، برای استخراج حقوق صاحبان سهام از آخرین صورتهای مالی میاندورهای منتشر شده شرکتها استفاده شده است.

۷ شرکت با کمترین NAV

همچنین بررسیهای آماری این مرکز حاکی از آن است که نسبت P/NAV شرکتهای سرمایهگذاری گروه بهمن با نماد خبهمن، مدیریت صنعتی شوینده توسعه صنایع بهشهر با نماد شوینده، سرمایهگذاری صبا تامین با نماد صبا، سرمایهگذاری گروه توسعه ملی با نماد وبانک، سرمایهگذاری صنعت نفت با نماد ونفت، سرمایهگذاری ملی ایران با نماد ونیکی و سرمایهگذاری توسعه معاون و فلزات با نماد ومعادن به ترتیب ۴۰.۳، ۴۲.۷، ۴۴.۳، ۴۴.۳، ۴۷.۷، ۴۷.۹ و ۴۹.۲ درصد است. آنطور که بررسیهای آماری نشان میدهد؛ از میان این ۷ شرکت، سرمایهگذاری گروه بهمن و مدیریت صنعتی شوینده توسعه صنایع بهشهر از کمترین نسبت P/NAV در مقایسه با دیگر شرکتهای سرمایهگذاری برخوردارند.

۳ شرکت با بیشترین NAV

بر اساس آمارهای منتشره از مرکز اندیشه پردازان مدیریت اطلاعات پارسیس، شرکتهای سرمایهگذاری توسعه گوهران امید با نماد گوهران، سرمایهگذاریهامون صبا با نماد وهامون و سرمایهگذاری اعتلا البرز با نماد اعتلا از بیشترین P/NAV برخودارند. بر پایه این گزارش، نسبت P/NAV این شرکتها به ترتیب ۱۱۸.۱، ۱۱۷.۸ و ۱۰۰ درصد بوده است که در مقایسه با دیگر شرکتهای سرمایهگذاری بالاترین نسبت NAV را داشتهاند. همچنین بررسیها حاکی از آن است که از میان این ۴۰ شرکت، نسبت NAV ، ۷ شرکت حدود ۵۰ درصد بوده است. بر این اساس، نسبت NAV، شرکتهای ومدیر با نماد ومدیر، مدیریت سرمایهگذاری کوثر بهمن با نماد وکبهمن، سرمایهگذاری صدر تامین با نماد تاصیکو، سرمایهگذاری شهر با نماد شهر، سرمایهگذاری شفا دارو با نماد شفا، سرمایهگذاری وامین با نماد وامین و سرمایهگذاری غدیر با نماد و غدیر بین ۵۱.۳ تا ۵۹.۷ درصد بوده است.

ارزش خالص دارایی ۱۰ شرکت

این گزارش میافزاید؛ نسبت NAV، ۱۰ شرکت حدود ۶۰ درصد بوده است. بر این اساس، NAV شرکتهای سرمایهگذاری نفت و گاز پارسیان با نماد پارسان، سرمایهگذاری امید با نماد وامید، صندوق بازنشستگی کشوری با نماد وصندوق، نفت وگاز وپتروشیمی تامین با نماد تاپیکو، سایپا با نماد وساپا، وکغدیر با نماد وکغدیر، سیمان فارس خوزستان با نماد سفارس، گسترش سرمایهگذاری ایران خودرو با نماد خگستر، گروه دارویی سبحان با نماد دسبحا و رنا با نماد ورنا ۶۱ تا ۶۹.۳ درصد بوده است.

رشد ۷۰ درصدی ۷ شرکت

تحلیلهای آماری پارسیس گویای این است که نسبت NAV، ۷ شرکت حدود ۷۰ درصد بوده است. بر این اساس، VAV شرکتهای گروه توسعه مالی مهر آیندگان با نماد و مهان، سرمایهگذاری و توسعه صنایع سیمان با نماد سیدکو، سیمان تامین با نماد سیتا، البرز با نماد والبر، آتیه دماوند با نماد واتی، مدیریت با نماد مدیریت، دارویی تامین با نماد تیپیکو بین ۷۲ تا ۷۸.۳ درصد بوده است. آنطور که این آمارها نشان میدهد؛ نسبت NAV، ۳ شرکت حدود ۸۰ درصد بوده است. براین اساس، NAV هلدینگ دارو پخش با نماد وپخش، بوعلی با نماد وبوعلی و صنایع پتروشیمی با نماد وپترو بین ۸۰.۳ تا ۸۷.۲ درصد بوده است.

ارزش خالص دارایی ۹۰ درصدی ۳ شرکت

این آمارها گویای این است که نسبت NAV، ۳ شرکت حدود ۹۰ درصد بوده است. بر این اساس، NAV هلدینگ پتروشیمی خلیج فارس با نماد فارس، سپهر با نماد وسپهر و پویا با نماد وپویا بین ۹۱.۴ تا ۹۹.۶ درصد بوده است.

گوهران امید در صدر

محرم رزمجویی، مدیرعامل شرکت سرمایهگذاری توسعه گوهران امید با بیان این که خالص ارزش دارایی (NAV) به ارزش داراییهای یک صندوق یا شرکت سرمایهگذاری پس از کسر بدهیهای آن به ازای هر سهم یا یونیت گفته میشود، گفت: معمولا یونیتهای صندوقهای مذکور در بازار با نسبت Price/NAV نزدیک به ۱۰۰ درصد معامله میشود یعنی ارزش بازاری آنها برابر با ارزش NAV آنهاست. برای برخی شرکتهای سرمایهگذاری با توجه به ترکیب متفاوت داراییها مثلا سهم بالای داراییهای غیرنقدشونده و یا به دلیل میزان مولد بودن داراییها در سودآوری شرکت و یا به دلیل سیاستهای خاص تقسیم سود، این نسبت میتواند هر عددی باشد که البته در بازار سرمایه کشور معمولا از ۵۰ درصد کمتر نیست. وی اضافه کرد: البته آنچه اهمیت دارد این است که صرف تحلیل نسبت P/NAV به تنهایی نمیتواند معیار مناسبی برای ارزشگذاری باشد و نسبت مذکور باید در کنار سایر روشها و نسبتهای ارزشگذاری مانند P/E مورد استفاده قرار گیرد. رزمجویی با این توضیحات، درباره دلایل افزایش NAV شرکت سرمایهگذاری توسعه گواهران امید نیز گفت: یک دلیل مهم دراین باره این است که داراییهای این شرکت را پرتفوی بورسی، بسیار متنوع و نقدشونده این شرکت تشکیل میدهد. دلیل دوم اما به بازده نقدی این شرکت برمیگردد. در واقع نسبت بازده نقدی این شرکت (DPS/Price) در سه مجمع پیشین در سالهای ۱۴۰۰ تا ۱۴۰۲ به ترتیب برابر با ۱۸، ۲۹ و ۲۴ درصد بوده که در مقایسه با نسبت ۱۰ درصدی میانگین بازار سرمایه بسیار جذاب و مطلوب سهامداران است. این در حالی است که نسبت تقسیم سود شرکت نیز در سالهای مذکور حدود ۹۰ درصد و زمان واریز سود سهامداران نیز بسیار سریع بوده است.

وی تاکید کرد: عوامل فوق باعث شده شرکت گوهران امید بیشتر شبیه یک صندوق سرمایهگذاری باشد تا یک شرکت سرمایهگذاری. بنابراین، نسبت قیمت به ارزش خالص داراییهای این شرکت به نسبت سایر شرکتهای سرمایهگذاری بالاتر است. رزمجویی اضافه کرد: همچنین باید توجه داشت که در حساب حقوق صاحبان سهام در ترازنامه شرکت مبلغی تحت عنوان سهام خزانه به دلایل خاص حسابداری سهام نزد بازارگردان از ارزش شرکت کاسته میشود. این در حالی است که شرکت گوهران خود مدیر صندوق بازارگردانی گوهرفام امید است که بالغ بر ۴ همت دارایی تحت مدیریت خود دارد و از آن محل کارمزد مدیریت شناسایی میکند. از این رو، نه تنها ارزش خالص داراییهای شرکت بابت شناسایی سهام خزانه کمتر از واقع محاسبه میشود بلکه سرمایهگذاری و مدیریت صندوق بازارگردانی گوهرفام نیز در محاسبات مربوط به ارزش خالص داراییهای شرکت گوهران امید لحاظ نمیشود واین مساله باعث شده نسبت P/NAV این شرکت بالاتر به نظر برسد. مدیر عامل شرکت سرمایهگذاری توسعه گوهران امید، در پایان توضیح داد: با احتساب مورد مذکور نسبت P/NAV سهام شرکت در محدوده ۱۰۰ درصد قرار دارد که در کنار P/E و ترکیب بهینه پرتفوی شرکت حاکی از ارزندگی سهام شرکت گوهران امید است.

- سیمین فهیمی - خبرنگار

- شماره ۵۳۱ هفته نامه اطلاعات بورس

نظر شما